Le 14 juillet 2023, Vincent Lapierre recevait Jean-Pierre Colombiès, ex-officier de police, sur Le Média pour tous pour évoquer avec lui l'assassinat d'un professeur à Arras par un terroriste islamiste tchétchène.

En poursuivant votre navigation sur ce site, vous acceptez l'utilisation de cookies. Ces derniers assurent le bon fonctionnement de nos services. En savoir plus.

Le 14 juillet 2023, Vincent Lapierre recevait Jean-Pierre Colombiès, ex-officier de police, sur Le Média pour tous pour évoquer avec lui l'assassinat d'un professeur à Arras par un terroriste islamiste tchétchène.

Au sommaire cette semaine :

- sur Hashtable, H16 dézingue l’État impuissant à assurer la protection de ses citoyens...

- sur L'agri, Jean-Paul Pelras rafale lui aussi l’État qui s'éloigne, s'absente et ne répond plus...

Vous pouvez découvrir ci-dessous un numéro hors-série de l'émission I-Média sur TV libertés consacrée au décryptage des médias et animée par Jean-Yves Le Gallou, président de la fondation Polémia, et Floriane Jeannin.

Sommaire :

Les programmes de France TV en lutte contre l’homophobie

"Un si grand soleil" - "Plus belle la vie" : le service public vous endoctrine

Films : "Monsieur le Maire", un film français dans l’agenda migratoire

Disney : un géant dans la tourmente Woke

Netflix : un cahier des charges pro LGBTQIA+

BBC - "Horrible History", l’histoire réécrite pour la diversité

Conclusion

Les éditions de L'échappée viennent de publier une enquête de Fabrice Colomb intitulée Le capitalisme cannibale - La mise en pièces du corps. Sociologue, Fabrice Colomb est enseignant-chercheur à l’université d’Évry-Paris Saclay.

" Plasma, cornées, tumeurs de foies, ovules, lait maternel, cellules souches, sperme… sont devenus en toute légalité des marchandises. Ces échantillons biologiques s’échangent sur des marchés, à l’échelle mondiale ; les uns pour lutter contre le vieillissement ou des maladies chroniques, les autres pour combattre l’infertilité ou augmenter la masse musculaire.

Ce livre retrace le passage d’un « corps-cosmos » à un « corps stock » qui aboutit à la création d’un grand bazar de pièces détachées disponibles pour la bioéconomie. À grands coups de biotechnologies, les éléments du corps sont transformés en ressource génératrice de croissance. Pour le montrer, l’auteur s’appuie notamment sur les enquêtes qu’il a menées sur les biobanques et sur la transformation du plasma en médicaments.

Elles permettent de comprendre pourquoi cette marchandisation passe inaperçue grâce, notamment, au coup de bluff d’une bioéthique orchestrée par l’État. La bioéthique crée l’illusion qu’institutions et experts constituent un rempart au développement effréné de la technoscience et du capitalisme. Alors qu’elle accompagne ce processus de mise en pièces du corps par un capitalisme proprement cannibale. "

Vous pouvez découvrir ci-dessous Le samedi politique de TV Libertés, diffusé le 21 octobre 2023 et présenté par Élise Blaise, qui recevait Alain Juillet pour évoquer la résurgence du conflit israélo-palestinien et ses conséquences pour les équilibres mondiaux...

Alain Juillet a été Haut responsable chargé de l’intelligence économique auprès des premiers ministres de 2003 à 2009 (Jean-Pierre Raffarin, Dominique de Villepin et François Fillon), après avoir été, notamment, officier au service Action du SDECE, cadre dirigeant dans plusieurs entreprises du secteur privé et directeur du renseignement à la DGSE.

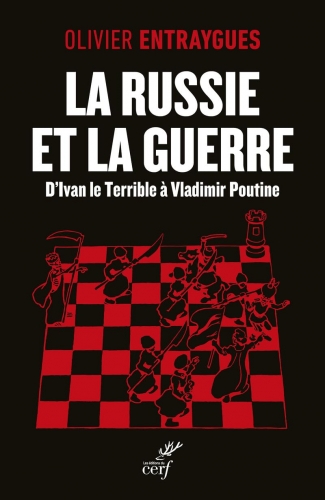

Les éditions du Cerf viennent de publier un essai d'Olivier Entraygues intitulé La Russie et la guerre - D'Ivan le Terrible à Vladimir Poutine.

Lieutenant-colonel de l'infanterie, Olivier Entraygues est un spécialiste de l’œuvre de J.F.C Fuller, penseur britannique, non-conformiste, de la guerre , oublié en France au profit de son cadet Liddell Hart. Il lui a consacré plusieurs études, dont Le stratège oublié (Brèches, 2012) ou La Troisième Voie - La pensée politique de de J.F.C. Fuller (Le Polémarque, 2015) et a traduit nombre de ses textes comme Les fondations de la science de la guerre (Economica, 2014). Il a également publié un deux essais intitulé Formes de guerre, stratégies et déclin de l'Occident (Economica, 2015) et Regards sur la guerre - L'école de la défaite (Astrée, 2020).